Další signály recese na obzoru

Zaslepenost na trhu bývá jednou z nejhorších vlastností investorů. V tomto článku si vysvětlíme podrobněji z historického hlediska, proč může v blízké době dojít k recesi. V nedávné době jsme mohli slyšet, že několik ekonomů mění názor, přičemž když byly indexy na vrcholu vše bylo „růžové“. Odborníci, kteří avizovali možnou změnu trendu byly cílem výsměchu.

Recese se obecně netřeba bát, je to přirozený cyklus v ekonomice, ke kterému dochází opakovaně. Zpomalení ekonomiky, resp. recese nemusí vždy znamenat krizi. Ta může nastat jako důsledek recese a tehdy nastává problém. Dobří obchodníci a racionální investoři se správnou diverzifikací dokáží vydělat i na poklesu trhů. Načasování je klíčové, ale s naprostou přesností nelze říci, v jakém bodě nastane. Je tu šance, že na aktuální vrchol (např. Na S & P 500) se jen tak brzy nepodíváme.

Pojďme se ale podívat na některé objektivní indikátory, které mohou signalizovat nadcházející ekonomický trend z globálního hlediska.

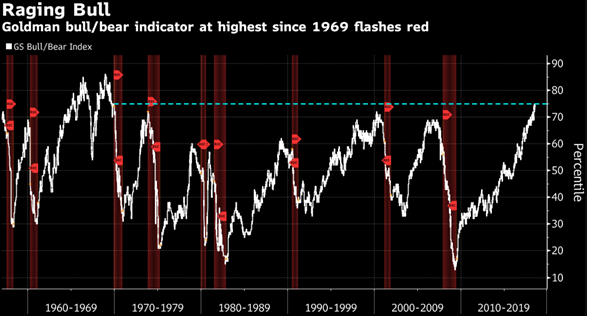

Bear Market Risk Indicator (Goldman Sachs)

Přečtěte si recenzi vybraného forex brokera:

Analytici z Goldman Sachs se podívali na makro, trh a technická data a zkoumali chování trhu při býčím a medvědím trendu. Následující indikátor je poskládán z vícero analytických nástrojů a makroekonomických dat (které by samostatně vydávaly mnoho falešných signálů). Tvoří ho: ohodnocení akcií, růstové momentum, nezaměstnanost, inflace, výnosová křivka dluhopisů).

Zdroj: Shiller, Have Analytics, Datastream, Goldman Sachs Global Investment Research (September)

Můžeme říci, že indikátor odráží stav přehřáté globální ekonomiky. Aktuálně se nacházíme na nejvyšších úrovních od roku 1969. Překonali jsme i tak silné období, ve kterém vznikla recese, a to v letech 2000 a 2008. V minulosti to byla hlavně inflace a růst úrokových sazeb, které hrály důležitou roli v narůstajícím riziku medvědího trendu. Samozřejmě, neznamená to okamžitou recesi, z historického hlediska, percentil může ještě stoupat, ale je třeba mít se na pozoru a situaci se pomalu přizpůsobit. Teoreticky, nástroji měnové politiky by se situace mohla oddálit ještě o pár let, třeba se však zamyslet, zda by to mělo pozitivní dopad.

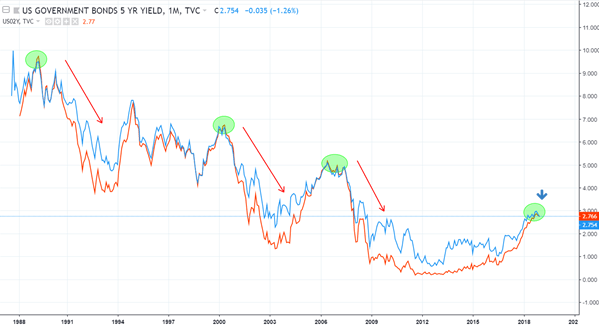

Inverze výnosových křivek u dluhopisů

Inverze výnosových křivek v tomto případě znamená, že výnosy u dluhopisů s nižší durací jsou vyšší než výnosy s delší durací. V praxi to znamená, že 2-leté dluhopisy nám za daný rok přinesou větší výnos než např. 5-leté dluhopisy (za daný rok). V normálním stavu ekonomiky to bývá logicky naopak. K inverzi dochází tehdy, když investoři, resp. trh má nižší důvěru v aktuální stav ekonomiky. Vzniká tak větší poptávka po dluhopisech s kratší durací. Očekává se tak, že blízká budoucnost je rizikovější než daleká budoucnost, ta je tedy ohodnocena větším výnosem. To je spojeno s růstem a poklesem úrokových sazeb.

Tento jev můžeme považovat za negativní signál, resp. za změnu trendu na trzích, a to z býčího na medvědí. Tyto signály indikují nepříznivou budoucnost. Neznamená to, že recese vypukne zítra a nemusí vypuknout ani za půl roku, dokonce ani za rok. Je však třeba diverzifikovat a pomalu připravit své portfolio, protože otázkou není zda nastane, ale kdy.

Patrik Mackových, TopForex

Zdroj: TopForex.com