Udržitelné investice se stále více prosazují jako stabilní součást portfolií investorů. Zvláštní místo si získávají zejména investice ESG, které ve srovnání s tradičními aktivy prokázaly lepší odolnost vůči výkyvům trhu, a to nejen během pandemie, ale i po vypuknutí války na Ukrajině. Poptávka po nich stále roste, což zároveň vytváří tlak na nabídku.

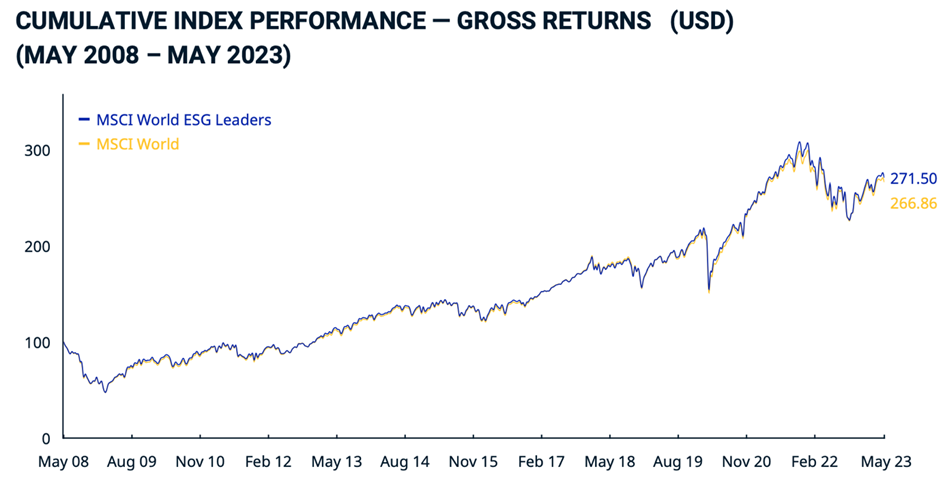

Zdá se, že dopad sankcí vůči Rusku, nerovnováha v nabídce a poptávce, nejistota v dodávkách v kombinaci s rostoucí inflací a vysokými cenami energií, které způsobují radikální přehodnocení nejen energetické politiky, ale i bezpečnostních otázek a investičních vzorců po celém světě, vyvolaly v roce 2022 pouze dočasný tlak na výnosy z investic ESG. Za uplynulý rok dosáhl index MSCI World ESG Leaders, který se skládá ze společností s velkou a střední kapitalizací ve 23 zemích vyspělých trhů, hrubého výnosu 2,95 %, zatímco tradiční index MSCI World si připsal 2,61 %, podle údajů z msci.com (údaje aktualizovány k 31. květnu 2023). I při pohledu na pětileté srovnání vidíme, že verze indexu ESG, která má reprezentovat výkonnost společností vybraných z mateřského indexu MSCI World na základě environmentálních, sociálních a správních (ESG) kritérií, má mírný náskok. Dosáhla výkonnosti 8,93 %, zatímco tradiční index MSCI World si připsal o něco nižší výkonnost 8,34 %.* Tyto údaje jsou nepochybně klíčové při rozhodování o budoucím složení portfolia každého investora.

Graf: Vývoj hodnoty indexu MSCI World ESG Leaders ve srovnání s tradičním indexem MSCI World od května 2008 do května 2023 (Zdroj: msci.com)*

ESG jako investice do budoucnosti

Až 60 procent investorů uvádí, že ESG již přineslo vyšší výnosy z jejich investic ve srovnání s ekvivalenty bez ESG, což může v příštích letech dále zvýšit zájem o tento typ investic.* Zpráva PwC Asset and Wealth Management Revolution 2022 odhaduje, že institucionální investice zaměřené na ESG zaznamenají v roce 2026 nárůst o 84 procent na 33,9 bilionu dolarů, což představuje 21,5 procenta spravovaných aktiv. Dalším faktorem, který hovoří ve prospěch rozšiřování investic do ESG, je skutečnost, že podle výše zmíněné zprávy až 8 z 10 amerických investorů plánuje v příštích dvou letech zvýšit podíl v produktech ESG[1].

Přečtěte si recenzi vybraného forex brokera:

Rozšiřování nabídky

I s ohledem na tyto odhady se očekává, že trh by se mohl v příštích letech výrazně otevřít, rozšířit nabídku produktů ESG a správci aktiv po celém světě zvýší svá spravovaná aktiva (AuM) související s ESG na 33,9 bilionu dolarů do roku 2026 z původních 18,4 bilionu dolarů v roce 2021. S předpokládanou složenou roční mírou růstu 12,9 % jsou aktiva ESG na cestě k tomu, aby za méně než 5 let tvořila 21,5 % celkového globálního AuM. [2].

Evropa versus svět

Z hlediska procentuálního podílu v Evropě bylo na konci roku 2021 na integraci faktorů ESG zaměřeno

27 % fondů. V USA činil AuM zaměřený na ESG v roce 2021 4,5 bilionu USD a do roku 2026 se předpokládá jeho růst na 10,5 bilionu USD. V Evropě by ve stejném období mohl dosáhnout dokonce 19,6 bilionu USD.3 K prudkému nárůstu zájmu dochází samozřejmě i mimo EU a USA, i když ostatní regiony za těmito dvěma výrazně zaostávají. Investoři však zvyšují alokace do ESG investic také v Asii, na Blízkém východě, v Tichomoří, Africe a Latinské Americe, kde pro srovnání investice do ESG v AuM v současnosti dosahují přibližně 25 miliard USD.

Laťka očekávání se neustále zvyšuje

Na trhu stále panují nejasnosti ohledně toho, co investoři a regulační orgány považují za zelené a sociálně inkluzivní. Na druhou stranu se obě zúčastněné strany stále více zaměřují na podporu podniků, které procházejí zelenou transformací. Finanční instituce se silnou nabídkou v oblasti ESG jsou stále častěji považovány za subjekty, které mají konkurenční výhodu oproti těm, jejichž nabídka v této oblasti zaostává, a mají za úkol vytvářet portfolia, která jsou schopna odolávat volatilitě trhu, reagovat na rostoucí soubor regulačních požadavků a identifikovat příležitosti k udržitelnému růstu, který přinese dlouhodobé výsledky.

Současně s tím, jak se tento segment posouvá kupředu a zlepšuje, rostou i očekávání. Například v EU již nestačí pro splnění předpisů zveřejnit a vysvětlit hlavní nepříznivé dopady související s faktory ESG, jako jsou emise skleníkových plynů, uhlíková stopa, protikorupční opatření nebo moderní otroctví. Nověji se od společností očekává, že tyto dopady zmírní a začnou řešit základní příčiny těchto problémů.

Olivia Lacenová, hlavní analytička společnosti Wonderinterest Trading Ltd.

* Minulé výsledky nejsou zárukou budoucích výsledků

[1,2,3] Výhledová prohlášení vycházejí z předpokladů a současných očekávání, která mohou být nepřesná, nebo ze současného ekonomického prostředí, které se může změnit. Taková prohlášení nejsou zárukou budoucích výsledků. Zahrnují rizika a další nejistoty, které je obtížné předvídat. Výsledky se mohou podstatně lišit od výsledků vyjádřených nebo naznačených v jakýchkoli výhledových prohlášeních.