V předchozím článku jsme se zabývali fundamentální analýzou a jejími výhodami a nevýhodami. V dnešním příspěvku se podíváme na základní ekonomické teorie měnového kurzu. Každý obchodník, který používá fundamentální analýzu, by tyto teorie měl znát, protože z dlouhodobého se trhy podle nich chovají.

První zmínky o měnových teoriích můžeme hledat již v antickém Řecku. Řecký filozof Aristoteles, Platónův žák a vychovatel Alexandra Velikého, se již ve 4. století př. n. l. zabýval hodnotou měny, možností její směny a také náklady, které její směna přináší. Úplně první myšlenka o tom, že hodnota peněz určitým způsobem souvisí s hodnotou národních cenových hladin, padla již na konci 16. stolení ve Španělsku na univerzitě v Salamance. První skutečně komplexní teorií měnového kurzu je parita kupní síly (Purchasing Power Parity, PPP).

Teorie parity kupní síly

Poprvé spojení „parita kupní síly“ použil Gustav Cassel v roce 1918. Zněla takto: „Všeobecná inflace, ke které došlo během války, sice snížila kupní sílu ve všech zemích, ale nestejnou měrou a měli bychom tedy očekávat, že měnové kurzy se odchýlí od jejich staré parity proporcionálně k inflaci v dané zemi. Reálná parita mezi dvěmi zeměmi je reprezentována poměrem mezi kupní silou peněz v jedné zemi a druhé zemi. Navrhuji nazývat tuto paritu „parita kupní síly“. Pokud existuje volný pohyb zboží a srovnatelný obchod mezi dvěmi zeměmi, promptní měnový kurz se nemůže příliš lišit od této parity kupní síly.“. Tato myšlenka se stala základní metodou determinace měnového kurzu v dlouhém období.

PPP je založena na některých zjednodušujících podmínkách:

- Mezi zeměmi musí probíhat volný obchod, neexistují zde vůbec žádná

omezení. - Neexistují zde žádné dopravní náklady.

- Náklady na získávání informací jsou taktéž nulové.

- Nulové jsou i časové náklady.

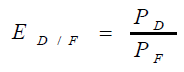

Základem teorie parity kupních sil je tzv. zákon jediné ceny. Ten říká, že na konkurenčních trzích, při neexistenci nákladů na dopravu a neexistenci oficiálních bariér obchodu (například dovozní kvóty a cla), musí být podle zákona jediné ceny identické zboží a služby prodávány za stejnou cenu Teorie PPP tedy tvrdí, že se měnový kurz mezi dvěma měnami rovná poměru cenových hladin v daných zemích.

Zápis pak vypadá takto:

Teorie parity úrokové míry

Druhou teorií, která se snaží vysvětlit pohyby měnových kurzů, je nekrytá verze parity úrokové míry (Interest Rate Parity, IRP). Zatímco předchozí teorie se snažila vysvětlit dlouhodobé pohyby kurzů, tato teorie se snaží vysvětlit pohyby krátkodobé, které jsou pro nás, intradenní obchodníky, mnohem zajímavější. I tato teorie je založena na několika zjednodušujících předpokladech:

Přečtěte si recenzi vybraného forex brokera:

- Domácí a zahraniční aktiva jsou shodná ve všech směrech, kromě své výnosnosti.

- Investoři se rozhodují pouze na základě ziskovosti aktiv a jednají racionálně, čili zvolí vidinu vyššího zisku.

- Domácí a zahraniční aktiva jsou stejně likvidní.

- Domácí a zahraniční aktiva jsou stejně riziková.

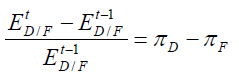

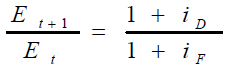

Teorie parity úrokových sazeb tedy vychází z předpokladu, že investor se rozhodne pro tu investici, která mu za předpokladu stejného rizika přinese vyšší výnos. Může investovat buď doma, nebo v zahraničí. Aby se tyto dvě možnosti daly porovnat, zavádí se tzv. očekávaný výnos depozit. Při rozhodování, zda má investor vložit své peníze do domácích či zahraničních investic ještě vstupuje mezinárodní kurz. Protože není možné určit měnový kurz v budoucnu, pracuje se zde s tzv. očekávaným kurzem. Vzorec pak vypadá takto:

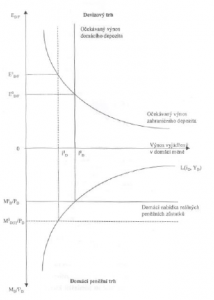

Ze vzorce vyplývá, že index očekávané změny měnového kurzu se rovná indexu úrokového diferenciálu. Logicky tedy nemůže nastat situace, kdy budou v jedné zemi vyšší úrokové sazby a ještě se bude očekávat zhodnocení měny této země. Když je domácí úroková sazba vyšší než zahraniční, je to vyrovnáno očekávaným znehodnocením domácí měny. Totéž platí opačně pro zahraniční měnu. Tento vztah je graficky znázorněn na obrázku vpravo. Nyní budou představeny situace, které mohou nastat, když se buď změní domácí důchod, nabídka peněžních zůstatků, případně očekávaný kurz.

Vliv změny důchodu na měnový kurz

peněžních zůstatcích, aby mohly vyšší důchod obsluhovat. Z původní úrokové sazby i0D budou subjekty držet méně peněz, než by si přály, a začnou prodávat obligace. Cena obligací se tedy sníží a zvýší se jejich výnos. Následně vzroste domácí úroková sazba na úroveň i1D, což znamená, že se změní očekávaný výnos z domácích depozit. Protože domácí depozita nyní nabízí vyšší očekávaný výnos než zahraniční, poptávka po nich vzroste a tím i poptávka po domácí měně. Ta bude posilovat až do úrovně E1D/F, která označuje návrat mezinárodního trhu aktiv do rovnováhy.

Změna domácí peněžní zásoby

V druhém případě nastane situace, kdy dojde ke zvýšení domácí peněžní zásoby.

Změna očekávaného kurzu

Třetí možností, která může nastat, je změna očekávaného kurzu na konci období.

zahraničních depozitech. Aby stále platila rovnováha na měnovém a finančním trhu, povede zvýšení této poptávky k oslabení domácí měny. Problémem investorů při rozhodování, která depozita zakoupit, představuje nejistota ohledně hodnot kurzu na konci období. Tuto nejistotu je

možné odstranit s pomocí forwardového kurzu, který umožňuje pevné stanovení kurzu pro transakci realizovanou v budoucnu.

Tímto dnešní článek ukončíme. V pokračování se krátce podíváme na měnové kurzy v monetaristickém pojetí, které se od těch dnešních liší tím, že jako základ měnového kurzu chápou stav platební bilance, tedy finanční hodnotu získanou jako rozdíl mezi vývozem a dovozem státu.